1차 발행가 68만 4000원

발행 주식 수 426만주 동일

최종 확정가 6월 26일 결정

발행 주식 수 426만주 동일

최종 확정가 6월 26일 결정

한화에어로스페이스가 주가 상승에 따라 유상증자 1차 발행가액을 기존 53만9000원보다 26.9% 높은 주당 68만4000원으로 결정했다고 5월 21일 공시했다.

발행가액이 상향된 건 유상증자를 결정한 지난 3월 대비 회사 주가가 크게 상승했기 때문이다. 정정 전 64만2000원이었던 기준 주가는 정정 후 81만5000원으로 27.0% 올랐다. 이에 따라 발행 주식 수는 426만7200주로 동일하지만 자금 조달 규모는 당초 2조3000억원에서 2조9100억원으로 증가했다.

한화에어로스페이스는 오는 6월 27일 2차 발행가액 산정 뒤 1차와 2차 중 낮은 가액으로 발행가액을 확정할 계획이다. 최종 확정가액은 구주주 청약일 3거래일 전인 6월 26일에 결정된다. 한화에어로스페이스 주가가 80만원 선을 지킬 경우 1차 발행가가 확정 발행가가 된다. 반대로 80만원 밑으로 떨어지면 이를 기준으로 한 2차 발행가가 확정 발행가가 된다.

유상증자 절차가 진행될 경우 7월 1~2일 구주주 청약을 받고 7월 4~7일 일반공모를 진행한 후 7월 21일 신주가 상장된다.

앞서 한화에어로스페이스는 지난 3월 3조6000억원 규모의 유상증자 계획을 발표했는데, 금융감독원이 증권신고서 정정을 요구하자 4월 8일 유증 규모를 3조6000억원에서 2조3000억원으로 줄이겠다고 정정 신고했다. 또한 나머지 1조3000억원은 한화에너지 등 그룹 3개사를 통한 제3자 배정 유상증자로 조달하겠다고 발표하고, 4월 29일 이를 실행했다.

그러나 금감원은 4월 17일 한화에어로스페이스의 정정신고에도 2차 정정을 요구했다. 유상증자 전후로 계열사인 한화오션 지분 매매와 관련한 설명에 구체성이 떨어지거나 기재 수준이 미흡한 점이 있다고 지적했다. 이에 4월 30일 한화에어로스페이스는 다시 정정신고서를 금감원에 냈다.

한화에어로스페이스는 유상증자를 통해 확보한 자금을 해외 현지 공장 설립 등 해외 지상 방산 거점 투자와 방산 협력을 위한 지분 투자, 국내 추진장약(MCS) 스마트 팩토리 구축, 해외 조선업체 지분투자 등에 활용할 계획이라고 밝혔다.

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

화제의 뉴스

오늘의 이슈픽

인기 영상

가장 많이 본 뉴스

- 1[집중취재] 호반 침묵, 한진 방어…'지분경쟁' 서...

- 2"치킨값 또 오르나"…브라질산 닭고기 수입 중단에 ...

- 3재계, 자사주 소각 '속도'…'의무화' 바람 탄력

- 4트럼프 관세 발언에 비트코인 급락…11만 달러선 무...

- 5매일경제TV증시 오늘 ‘핫이슈’ “삼성물산이 ‘우주...

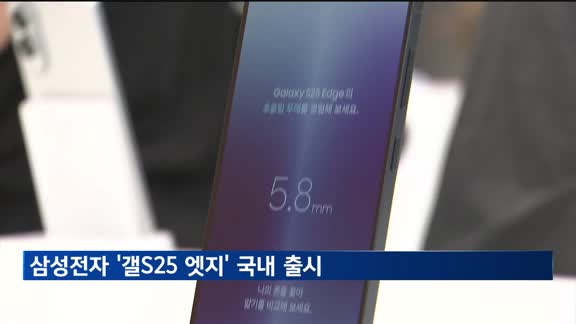

- 6"더 빠르고 더 많이"…삼성·LG '올인원 세탁건조...

- 7[밸류업 5000] 직접 뛰는 금융지주 회장들…해외...

- 8예보, MG손보 정리 착수…300억 출자해 가교보험...

- 9완진 이틀만에 금호타이어 광주공장 잔불 다시 살아나...

- 10은행권 예금금리 하락에…상호금융 수신잔액 증가

투데이 포커스

화제의 뉴스

포토뉴스

![[집중취재] 호반 침묵, 한진 방어…'지분경쟁' 서막](https://imgmm.mbn.co.kr/vod/news/103/2025/05/22/20250522164138_10_103_0_MM1005561925_4_245.jpg)

![[밸류업 5000] 직접 뛰는 금융지주 회장들…해외서 '밸류업 세일즈'](https://imgmm.mbn.co.kr/vod/news/103/2025/05/23/20250523163911_10_103_0_MM1005562732_4_74.jpg)