화제의 뉴스

오늘의 이슈픽

인기 영상

가장 많이 본 뉴스

- 1[단독] 배달의민족, 개인 맞춤형 맛집 추천…배달앱...

- 2[크립토인사이트] 인터체인 메시징 프로토콜 레이어제...

- 3배드뱅크 내달 설립…10월 매입 개시

- 4증시 오늘 핫이슈…드디어 중국 태양광이 무너졌다, ...

- 5해양허브도시 부산의 미래, 남부권과 함께 연다…4대...

- 6"경제위기, '남해안 벨트'로 돌파구"…부산연구원·...

- 7[생생한 주식쇼 생쇼] 형지글로벌 (308100) ...

- 8[투자능력고사] 주식남녀 / 주가 횡보 ‘NAVER...

- 9[투자능력고사] 주식남녀 / 밸류에이션 부담 확대 ...

- 10[투자능력고사] 주식남녀 / 단기 불확실성 해소 ‘...

투데이 포커스

화제의 뉴스

포토뉴스

![[집중취재]'한국콜마 사태' 경영권 놓고 '남매의 난' 격화](https://imgmm.mbn.co.kr/vod/news/103/2025/07/10/20250710162703_10_103_0_MM1005607019_4_296.jpg)

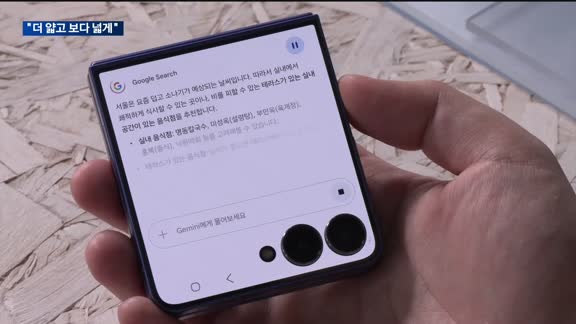

![[단독] 배달의민족, 개인 맞춤형 맛집 추천…배달앱 경쟁에 싹 바뀐다](https://imgmmw.mbn.co.kr/storage/news/2025/07/11/c72f36b48c06451a8a1548f620cbf487.jpg)